ВП ВС розв’язала спір щодо сплати ЄСВ за ознакою незалежної професійної діяльності

Велика Палата Верховного Суду у справі №520/3939/19 (Пз/9901/10/19) дійшла висновку про те, що ГУ ДФС у Харківській області безпідставно здійснювало повторне нарахування позивачу єдиного внеску, а тому вимога про сплату боргу (недоїмки) є протиправною та підлягає скасуванню.

У вищезазначеній справі спірним було питання оплати позивачем єдиного внеску за двома підставами, а саме як фізичною особою — підприємцем, яка перебуває на спрощеній системі оподаткування, та особою, яка здійснює незалежну професійну діяльність з того ж виду діяльності за КВЕД.

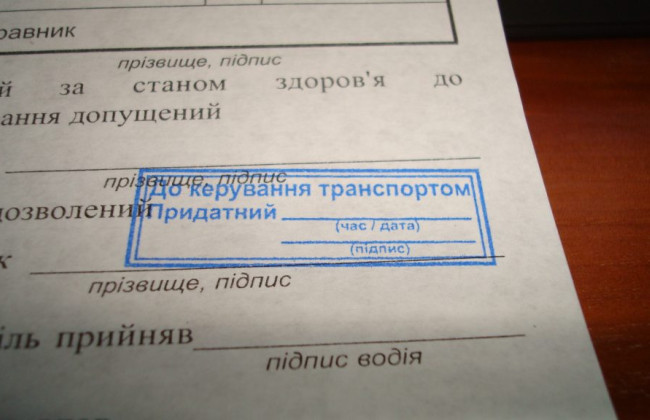

Позивач після отримання свідоцтва, яким йому присвоєно (підтверджено) кваліфікацію судового експерта з правом проведення автотоварознавчих експертиз за спеціальністю 12.2 «Визначення вартості колісних транспортних засобів та розміру збитку, завданого власнику транспортного засобу», не подавав заяви за формою № 1-ЄСВ до контролюючого органу.

Натомість відповідач (ГУ ДФС) самостійно встановив позивачу як фізичній особі — підприємцю ознаку незалежної професійної діяльності до ІКП (інтегрована картка платника) з КБК 71040000 (код бюджетної класифікації).

Суди не погодилися з такими діями ДФС. ВП ВС дійшла наступних висновків:

- Закон №2464-VI «Про збір та облік єдиного внеску на загальнообов`язкове державне соціальне страхування» не визначає такого платника єдиного внеску, як фізична особа — підприємець з ознакою провадження незалежної професійної діяльності. Фізична особа — підприємець та особа, яка провадить незалежну професійну діяльність, є різними платниками єдиного внеску;

- чинне законодавство України не передбачає можливості взяття на облік платників єдиного внеску осіб, які провадять незалежну професійну діяльність, контролюючим органом за власною ініціативою шляхом установлення ознаки незалежної професійної діяльності;

- Положення №10-1 «Про реєстр застрахованих осіб Державного реєстру загальнообов`язкового державного соціального страхування» такого статусу застрахованої особи, як фізична особа — підприємець з ознакою провадження незалежної професійної діяльності, не визначає;

- поєднання нормотворцем двох різних статусів платників єдиного внеску на рівні підзаконного нормативно-правового акта призводить до невідповідності норм Порядку №435 (Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов`язкове державне соціальне страхування) положенням Закону №2464-VI;

- визначення спеціального «змішаного» правового статусу на рівні підзаконного нормативного-правового акта (Порядку №435) з огляду на невідповідність положенням Закону №2464-VI є неправомірним, а тому не повинно братися до уваги в контексті правозастосовної діяльності;

- процедура взяття на облік платників єдиного внеску хоч і була встановлена нормативно-правовим актом, однак у частині визначення типів (видів) платників єдиного соціального внеску не відповідала Закону №2464-VI;

- дії органу, який використовував таку процедуру, не відповідали принципам належного врядування, оскільки надано перевагу приписам нормативно-правового акта, нижчого за ієрархією від указаного Закону.

Велика Палата Верховного Суду вважає, що хоча процедура щодо обліку платників єдиного внеску й була встановлена підзаконним нормативно-правовим актом, однак у частині визначення видів платників єдиного соціального внеску вона суперечить Закону №2464-VI, тому немає підстав вважати, що дії органу, який використовував таку процедуру, узгоджуються з принципом належного врядування, оскільки надано перевагу приписам нормативно-правового акта, нижчого за ієрархією від указаного Закону.

Велика Палата Верховного Суду також підкреслила, що існування нечіткого, суперечливого нормативного регулювання порушує принцип правової визначеності.

За практикою Європейського суду з прав людини, яка сформувалась з питань імперативності правил про прийняття рішення на користь платників податків, у разі існування неоднозначності у тлумаченні прав та/чи обов`язків платника податків слід віддавати перевагу найбільш сприятливому тлумаченню національного законодавства та приймати рішення на користь платника податків (справа «Серков проти України», заява №39766/05, параграф 43).

ВП ВС погодилася з думкою Касаційного адміністративного суду, який вказав на неможливість застосування до правовідносин щодо сплати єдиного внеску положень Податкового кодексу.

При цьому ВП ВС звернула увагу, що застосовними у цій справі є висновки Європейського суду з прав людини справа «Серков проти України» (цитовані у пункті 65 цієї постанови), оскільки принцип найбільш сприятливого тлумачення національного законодавства на користь платників податків так само може бути застосований до платників загальнообов`язкових внесків, у тому числі єдиного внеску.

Раніше «Судово-юридична газета» писала, що Велика Палата Верховного Суду пояснила, у чому полягає судове рішення високої якості.