Не банком единым…

Знаете, я как правило начинаю беседу с клиентом с предупреждения, которое звучит примерно так: "есть три категории профессий, три вида ремесла, которых не только запрещено вербовать по Закону об оперативно-розыскной деятельности, но и при общении с представителями которых категорически запрещено врать. Это врачи, священники, и адвокаты. Иначе - диагноз не будет верным, и результат нужным. Потому - всё как есть, а потом уже придумаем как быть". Но как правило, клиенты либо недоговаривают, либо врут, либо пытаются мной манипулировать :)

Итак, сейчас мы говорим от лица тех, кому приходится разрешать свои взаимоотношения с кредитными учреждениями (назовём это лицо - потребителем, ибо он такой и есть). Почему так сложно - потому что "попадают" "в кабалу" не только банков, но и кредитных союзов.

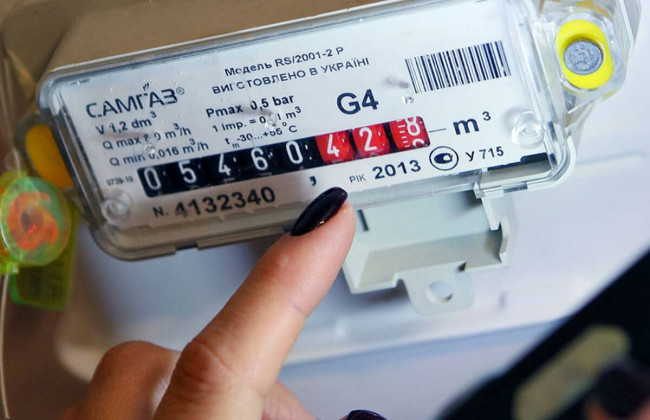

По началу, что бы понимать с кем имеем дело, разделим банки и кредитные союзы (кредитні спілки). Кредитные союзы не лицензируются Нацбанком, там нет возможностей и инструментов какие есть у банков, но и нет такой строгой зарегламентированности как в банках. Однако, такой ослабленный контроль приводит зачастую почти к беспределу. Кроме того, что проценты по депозитам-кредитам (а разница между покупкой и продажей денег и есть главная прибыль финансовых учреждений) необоснованы, там нет никаких гарантий на возврат депозитов (а потребитель "покупается" на завышенные проценты, по сравнению с банками). А кредиты в таких заведениях расчитаны на совершенно не читающих и больных потребительством граждан. Например, берёте якобы 15 тысяч, из них 5 - остаётся в виде залогового депозита (без процентов, и чаще всего без возврата), а проценты расчитываются на всю сумму. Причём на каждый день, неизменяемая сумма, до момента полного погашения долга (без учёта депозита - он сам по себе). Вроде немного, 49 грн. в день. Но - вне зависимости от суммы долга 49 грн. в день. И если Вы думаете что погасили всё - то чаще всего ошибаетесь, остаток всего в 1 грн. позволяет начислять дальше те же 49 грн. в день. Затем - суд, в сумму долга включаются тысяч 10 - 15 юридических услуг, судебный сбор понятное дело... и вот что получается - представьте сами. И решение суда - ещё не значит, что сумма не растёт, ведь долг не погашен, и каждый день прибавляет тех же 49 грн. При этом, кредитные союзы часто даже не "заморачиваются" с неустойкой (штрафами, пенёй) - а зачем?

Случай в практике есть - взыскивается сумма, превышающая реальный долг в несколько раз, и уже государственным исполнителем описана квартира, выставляется на торги... Только заёмщик умер давно, а долг взыскивается с поручителя. При том, что обязательство в случае смерти заёмщика прекратилось, а вследствие этого прекратилось и обязательство поручителя (это при том, что никто не вступил в наследство). Здесь дело вообще суд должен был закрыть - но ведь судьи тоже люди, которым свойственно ошибаться, либо иметь собственное мнение. Правда, и реализовать 1/3 квартиры, принадлежащей клиентке, будет проблематично: квартира переоборудована (что потребует узаконивания), 1/3 не выделена в натуре, да и выселение клиентки из квартиры, которая не является ипотекой, запрещено.

Но это кредитные сообщества. Банки могут не отличаться кардинально, но всё же..

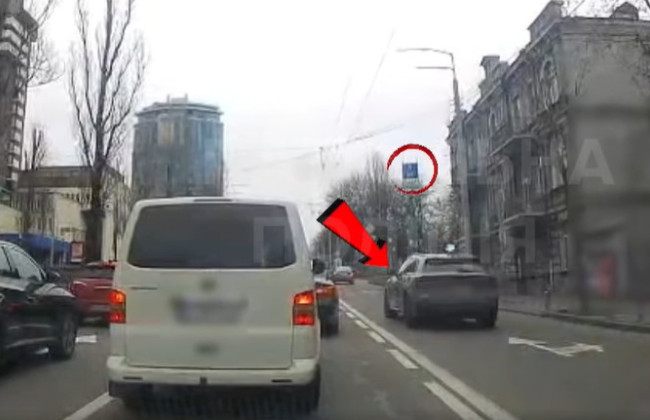

Проблемы потребителей начинаются с момента, когда они не вдумываясь и даже не вчитываясь подписывают всё, что им дают. Конечно, диктуют условия банки, у них – «типовые» договора, но ведь никто же не тянет потребителя за кредитом насильно? Или без машины (к тому же не самой дешёвой) завтра наступит коллапс? Или потребитель имеет супергарантированный доход на ближайшие 30 лет в размере, превышающем необходимый для погашения ипотечного кредита? Да-да, проблема начинается с самого потребителя - и это именно он главный, и зачастую - бездумный, донор банковской системы. Хотя, в этом дуэте проявления непорядочного поведения чаще всего встречаются как раз со стороны того самого потребителя - здесь ведь деньги берёшь чужие, а отдаёшь свои. А не хочется. А умножаем на наш менталитет?

Поэтому - сначала думаем, прежде чем сделать. Читаем - прежде чем подписать. И снова думаем о том, что прочитали, ДО того как подписать. Не стесняйтесь - спрашивайте, не бойтесь показаться глупыми - это гораздо безопаснее чем потом умничать. Если на Вас давят - значит это нужно не Вам. Но - если Вы это делаете, значит Вам за это и отвечать.

Наверное, не будем сейчас разъяснять разницу между банками системными и корпоративными - это тема другого разговора. Не будем сейчас об откатах с полученных денег, о вымывании средств в пользу господ "акционеров" и прочих "уважаемых" лиц. Это тоже отдельный разговор, как и принципы функционирования банковской системы вообще, и нашей в частности. Сейчас - о потребителе, который уже сделал это - влез в кредит. Со всеми вытекающими поруками, залогами (ипотеками).

Начнём с простого - потребительское кредитование. Получая желанные деньги, потребитель даже не обращает внимание на условия, которые в договоре, чаще всего, пишутся самыми мелкими буквами. А ведь там самое интересное: начисление процентов и штрафных санкций, в случае с потребительским кредитованием (как самым рискованным) покрывает все риски банка. Объясняю: потребитель оплачивает потери банка в связи с огромным невозвратом таких вот кредитов, который потребитель только что оформил.

Пример? Запросто! По условиям стандартного потребительского кредита в одном из крупных системных банков (к стати, одного из пионеров этого движения) ты, предположим, покупаешь в кредит мобильный телефон стоимостью 850 грн. К этой сумме прибавляется ещё 150 грн. разовых банковских услуг, но проценты в размере 36 годовых рассчитываются уже на сумму 1000 грн. То есть, ты платишь проценты и на те деньги, которые банк уже заработал. Далее – если у тебя возникла просрочка в платежах (а это запросто – стоит только разок выбиться из графика), то к твоей сумме долга прибавляется 1,5 % от всей суммы ежедневно в течении срока действия договора, и 3,5 % после его окончания. Это я ещё не озвучил очерёдность списания – там сначала гасятся штрафные санкции, а тело кредита погашается в последнюю очередь, что сохраняет основную сумму долга. В таком случае к моменту попадания твоего дела в суд общая сумма долга может составлять от 5-7 тысяч до 20 и более тысяч гривень.

Такие дела часто слушаются в третейских судах. Это не страшно - хотя здесь ощущается порой разительная разница в подходе, квалификации, результативности. Я сам слушаю дела в одном их таких судов, мы делаем это вдумчиво и, надеюсь, добросовестно. Однако, очень многое зависит от отношения сторон процесса - я рекомендую приходить в суд и бороться за себя.

Вообще, нельзя пускать дела на самотёк. Как нельзя и относиться на одном лишь доверии - банк (любой) это не конкретный Иванов-Петров-Сидорофф, а структура. Это организация со своими правилами, и там ответственность достаточно строго разлинеена. То есть, "я договорился с банком" - это столь же безрассудное заявление как и "я договорился с погодой". С кем именно? Чем это подтверждено? Что именно было подписано сторонами (представителем банка и потребителем)? Это наиболее часто встречаемая ошибка - верить на слово. В суде (да и где либо ещё) это не доказательство. Потому если идти на переговоры - то собирать на встречу с собой от банка: кредитного менеджера, юриста, представителя безопасности и заместителя председателя правления (директора филиала) (курирующего этот вопрос) - тогда Вы имеете с кем говорить. И результат - обязательно зафиксировать на бумаге. И обращения - только письменно, с подтверждением получения (отметка банка, или почтовое уведомление о получении).

Далее, конкретизируем. Вы - заёмщик. Вы на что-то расчитывали, но промахнулись (сейчас мы не о Вашей непредусмотрительности). И что делают в таком случае такие как Вы? И вообще что может быть?

Здесь банк скорее всего может пойти на "уступку" и предложишь реструктуризацию. Это когда изменяются условия возврата кредитных денег, предоставляются время когда Вы можете не возвращать тело кредита - а платить только проценты, и так далее. Но - здесь банк не проигрывает, а наоборот - в отношениях с потребителем банку главное что бы за пользование деньгами платились проценты, а где эти деньги и у кого - не имеет значения. Другое дело интерес потребителя - затраты растут, агония продолжается. Другое дело - пойти на судебное решение о взыскании сумы (если мы правильно и трезво понимаем перспективность или её отсутствие исполнения такого решения), и зафиксировать сумму долга. Но - банк имеет ПРАВО остановить начисление процентов в таком случае и сумму зафиксировать, с открытия производства по делу в суде. Но - не обязанность. И сумма может расти, проценты доначисляться, и так до тех поря пока не будут выполнены обязательства по кредиту. Однако, справедливости ради, банки достаточно часто идут на фиксацию суммы - им ведь тоже не интересно выращивать сумму проблемной задолженности.

Хочу оговориться - "ноу-хау" неких креативных юристов, предназначенное для "кидалова" банка очень известными и далеко не бедными лицами - не для Вас, я имею в виду разные идеи вроде признания договоров недействительными из-за отсутствия валютной лицензии у банка, или что-то вроде того. Здесь даже если результат будет - то всё равно возвращать что брали, да и права банка Вас не касаются.

Есть случаи, когда обязательства прекращаются в принципе. Тут, если это не выполнение их, может быть либо смерть заёмщика (ни в коем случае не сочтите рекомендацией) если кредитовалось физическое лицо (и нет наследников, тем более имущества), или банкротство - если кредитовалось юридическое лицо (здесь своя процедура, но если в ней юрлицо ликвидировано - то с ним и все обязательства). Более того - такой вариант больше всего интересен поручителям, так как в таком случае прекращается и порука.

Ещё порука прекращается, если состоялось повышение процентной ставки, а поручитель не был даже уведомлён и тем более письменно с этим не соглашался. Кроме того, порука прекращается, если после окончания срока кредитного договора в течении 6 месяцев с Вас ничего не потребовали. Но, как правило, это "устаканивается" в суде.

К стати, видов поруки два: когда поручитель отвечает всем своим имуществом (но - только за то что предусмотрено договором), это финансовая порука, а когда отвечает только конкретным имуществом - то это уже имущественная порука (и здесь взыскивать могут только то, чем поручился). То есть, речь идёт о залоге или ипотеке (что то же самое, только недвижимость).

Дело в суде? Если есть уважительные (документально подтверждённые) причины невозможности исполнения своих обязательств - есть основания просить уменьшить штрафные санкции. Здесь суд имеет на то право, а банки их даже не учитывают в своём балансе. Это иногда значительная сумма.

Иногда, для того что бы затянуть дело, супруги (один из которых заёмщик, или поручитель) начинают паралельно делить между собой имущество - а это и пассивы, и активы. И дело по взысканию может быть приостановлено до окончания рассмотрения дела о разделе, а это может быть надолго. Однако, тоже не панацея.

Что, уже решение вынесли? Вычитайте его, насколько обосновано оно, только не забывайте о сроках обжалования - у Вас на то 10 дней.

Но даже если решение вступило в силу, а Вы не смогли исправить ситуацию - ещё не всё потеряно. Например, выселять из квартиры могут только если это ипотека (приобретали Вы её за кредитные деньги), хотя и здесь - если зарегистрированы малолетние дети - это может быть проблематичным, так как за детей может вступиться служба по делам детей. Если же квартира не ипотечная, да и это единственное Ваше место проживания - то выселить почти нереально. Кроме того, банки могут экономить на нотариальных услугах - и не внести изменения в договор ипотеки, что может быть использовано для признания договора недействительным. Да и сложно реализовать объект, который перестроен и не узаконен. А ещё сложнее говорить о новостроях - когда в договоре ипотеки адрес рабочий не совпадает никак с адресом готового объекта.

В общем, не всё так просто в отношениях банка и потребителя. Но разве только у нас?