Застосування положень Угоди про асоціацію на рівні касаційної інстанції

Ханова Раїса,

кандидат юридичних наук,

суддя Верховного Суду в Касаційному адміністративному суді, секретар судової палати з розгляду справ щодо податків, зборів та інших обов’язкових платежів

(1).jpg)

Барікова Анна,

кандидат юридичних наук,

науковий консультант відділу забезпечення роботи секретаря та суддів судової палати управління забезпечення роботи судової палати з розгляду справ щодо податків, зборів та інших обов’язкових платежів секретаріату Касаційного адміністративного суду

З 1 січня 2016 року застосуванню підлягає Угода про асоціацію про асоціацію між Україною, з однієї сторони, та Європейським Союзом, Європейським Співтовариством з атомної енергії і їхніми державами-членами, з іншої сторони (далі – Угода про асоціацію). З цього моменту суди касаційної інстанції почали застосовувати положення Угоди про асоціацію як норми прямої дії.

Зокрема, Верховний Суд України та надалі Велика Палата Верховного Суду розглядали спори щодо застосування Угоди про асоціацію, наприклад, у постановах від 30 травня 2017 року у справі № П/800/232/16, від 1 липня 2020 року у праві № 9901/76/20.

Предметом розгляду Касаційного цивільного суду у складі Верховного Суду було застосування положень Угоди про асоціацію щодо стандартів, які доповнюють та уточнюють права та зобов’язання Сторін згідно з Угодою про торговельні аспекти прав інтелектуальної власності (ТРІПС) та іншими міжнародними договорами у сфері інтелектуальної власності, зокрема щодо торговельних марок (див. постанову від 24 лютого 2020 року у справі № 760/12081/17).

Касаційний господарський суд у складі Верховного Суду під час розгляду та вирішення спорів аналізував і застосовував у разі доцільності статті 145, 157, 158, 198 Угоди про асоціацію (див, зокрема, постанови від 21 березня 2018 року у справи № 910/11414/17, від 17 липня 2018 року Справа № 910/14972/17, від 15 січня 2019 року у справі № 910/1546/18, від 26 лютого 2019 року у справі № 910/6307/18, від 29 травня 2019 року у справі № 910/8180/17, від 4 липня 2019 року у справі № 910/4947/18 та інші).

У судовій практиці Касаційного адміністративного суду у складі Верховного Суду судді предметно, комплексно та у взаємозв’язку з іншими джерелами права Європейського Союзу та національного права України застосовують пункт «е» частини другої статті 1 Розділу І, статті 2, 3, 4, 6, 14, 24, 26, 27, 28, 29, 374, 415, 416 Угоди про асоціацію, а також статті 2, 6, 16, 22 (1), 24, 26, 30, пункти 2,3 статті 24, додаток ІV Протоколу 1 до Угоди про асоціацію (див., наприклад, постанови від 25 квітня 2018 року у справі № 815/3989/17, від 18 вересня 2018 року у справі № 9901/460/18, від 16 жовтня 2018 року у справі № 640/13072/16-а, від 1 серпня 2019 року у справі № 400/2924/18, від 7 серпня 2019 року у справі № 1340/5824/18, від 23 жовтня 2019 року у справі № 200/2313/19-а, від 11 листопада 2019 року у справі № 260/202/19, від 14 листопада 2019 року у справі № 817/381/16, від 29 листопада 2019 року у справі № 372/2483/16-а, від 6 грудня 2019 року у справі № 826/10344/15, від 9 грудня 2019 року у справах № 806/1214/16, № 815/3571/15, від 12 грудня 2019 року у справах № 809/821/17, № 826/2501/16, від 13 грудня 2019 року у справі № 461/1824/15-а, від 21 грудня 2019 року у справі № 712/213/17-а, від 18 лютого 2020 року у справі № 1840/3344/18, від 20 лютого 2020 року у справах № 813/52/13-а, № 815/6834/15, від 28 квітня 2020 року у справі № 360/2307/16-а, від 29 квітня 2020 року у справі № 813/5038/17, від 20 травня 2020 року у справі № П/811/1657/16, від 14 липня 2020 року у справі № 808/2525/16, від 23 липня 2020 року у справі № 826/4351/16, від 30 липня 2020 року у справі № 295/3897/17, від 13 серпня 2020 року у справі № 826/3231/16, від 16 вересня 2020 року у справі № 460/621/19, від 28 вересня 2020 року у справі № 826/855/16 тощо).

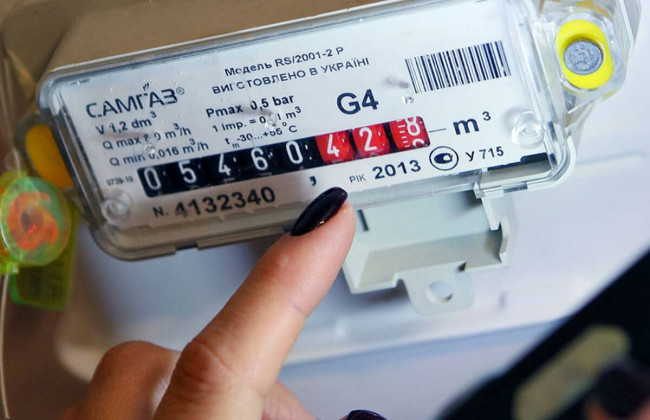

Предметом розгляду судової палати з розгляду справ щодо податків, зборів та інших обов’язкових платежів в контексті застосування положень Угоди про асоціацію були, зокрема, питання оскарження рішень і діянь Державної митної служби та її органів щодо визначення митної вартості товару (постанова від 25 квітня 2018 року у справі № 815/3989/17), адміністрування мита (постанова від 16 вересня 2020 року у справі № 460/621/19), визначення коду товару за УКТ ЗЕД (постанови від 7 серпня 2019 року у справі № 1340/5824/18, від 11 листопада 2019 року у справі № 260/202/19), застосування спеціальних заходів щодо демпінгового та іншого імпорту (постанови від 16 жовтня 2018 року у справі № 640/13072/16-а, від 1 серпня 2019 року у справі № 400/2924/18, від 23 жовтня 2019 року у справі № 200/2313/19-а).

Так, при оскарженні рішень і діянь Державної митної служби та її органів щодо визначення митної вартості товару Верховний Суд указав, що законодавство України не обмежує право платника на звернення із заявою про повернення надміру сплачених сум митних платежів чотиримісячним строком (постанова у справі № 815/3989/17).

25 квітня 2018 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу Одеської митниці Державної фіскальної служби на постанову Одеського окружного адміністративного суду від 10 жовтня 2017 року та постанову Одеського апеляційного адміністративного суду від 24 січня 2018 року у справі № 815/3989/17 за адміністративним позовом приватного підприємства «Континент 15» за участю Головного управління Державної казначейської служби в Одеській області як третьої особи про визнання протиправною бездіяльності Одеської митниці Державної фіскальної служби, яка полягає у відмові в прийнятті висновку про повернення надмірно сплачених митних платежів у сумі 913 203, 38 грн.

Правовий висновок за результатами розгляду справи полягає в тому, що оскільки митниця не виконала процедурних обов'язків щодо алгоритму щодо повернення платникам податків коштів, то така бездіяльність митного органу є протиправною.

Відповідно до статті 24 Протоколу 1 Угоди про асоціацію підтвердження походження є дійсним протягом чотирьох місяців з дати видачі в країні експорту й у зазначений період має бути подане до митних органів країни імпорту. Підтвердження походження, що подаються до митних органів країни імпорту пізніше кінцевої дати подання, вказаної в пункті 1 цієї статті, можуть бути прийняті з метою застосування преференційного режиму, якщо вони не були подані до встановленої кінцевої дати через виняткові обставини. В інших випадках пізнього подання митні органи країни імпорту можуть прийняти підтвердження походження, якщо імпортовані товари були представлені раніше цієї кінцевої дати.

Положення пункту 3 статті 24 Протоколу надають право платникам надавати документи підтвердження походження товару, якщо імпортовані товари були представлені раніше кінцевої дати подання.

Таким чином, митний орган не вчинив дій, передбачених Порядком повернення платникам податків коштів, що обліковуються на відповідних рахунках митного органу як передоплата, і митних та інших платежів, помилково та/або надмірно сплачених до бюджету, контроль за справлянням яких здійснюється митними органами, затвердженим наказом Державної митної служби України від 20 липня 2007 року № 618.

Щодо адміністрування мита Верховний Суд зауважив, що однією з передумов для використання переваг, передбачених Угодою про асоціацію, є надання документа, що підтверджує походження товару, зокрема сертифіката з перевезення товару EUR.1. Товари, отримані в Європейському Союзі з матеріалів, які не були вироблені повністю в Європейському Союзі, можуть вважатися такими, що походять з Європейського Союзу, якщо такі матеріали пройшли достатню обробку в Європейському Союзі відповідно до статті 6 Протоколу 1 до Угоди про асоціацію (постанова у справі № 460/621/19).

16 вересня 2020 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу Головного управління Державної фіскальної служби у Рівненській області на рішення Рівненського окружного адміністративного суду від 20 червня 2019 року та постанову Восьмого апеляційного адміністративного суду від 21 жовтня 2019 року у справі № 460/621/19 за адміністративним позовом товариства з обмеженою відповідальністю «Українська лісопереробна компанія» про визнання протиправними та скасування податкових повідомлень-рішень.

Аналіз норм міжнародного законодавства та законодавства України дав Верховному Суду підстави для висновку, що однією з передумов для використання переваг, передбачених Угодою про асоціацію, є надання документа, що підтверджує походження товару, зокрема сертифіката з перевезення товару EUR.1.

Водночас недоведеність походження деяких складових частин розібраного товару з країн Європейського Союзу не завжди може свідчити про те, що застосуванню не підлягають преференційні ставки мита.

Відповідно до статті 2 Протоколу 1 з метою впровадження цієї Угоди такі товари мають вважатися як такі, що походять з Європейського Союзу: (a) товари, цілком вироблені в Європейському Союзі, як це визначається у статті 5 цього Протоколу; (b) товари, отримані в Європейському Союзі з матеріалів, які не були вироблені цілком у Європейському Союзі, за умови, що такі матеріали пройшли достатню обробку в Європейському Союзі відповідно до статті 6 цього Протоколу.

Наведена норма дає підстави вважати, що товари, отримані в Європейському Союзі з матеріалів, які не були вироблені повністю в Європейському Союзі, можуть вважатися такими, що походять з Європейського Союзу за умови, що такі матеріали пройшли достатню обробку в Європейському Союзі відповідно до статті 6 цього Протоколу.

За змістом статті 6 Протоколу 1 та статті 2 цього Протоколу товари, які не є повністю виробленими у вказаній країні, вважаються достатньо обробленими або переробленими в ній, якщо виконуються умови, наведені в Додатку II до цього Протоколу.

Під час судового розгляду суди попередніх інстанцій не перевірили, чи відповідач обґрунтовував з наданням відповідних належних, допустимих і достовірних доказів того, що ввезений імпортований позивачем товар (лінія з розпилювання деревини автоматизована, яка була у використанні, цивільного призначення за кодом УКТ ЗЕД 8465109000), а не його невіддільні складові частини, не є таким, що має походження з країн Європейського Союзу в розумінні положень чинного законодавства.

Суди попередніх інстанцій не встановили й обставини наявності в отриманих від уповноважених органів Німеччини відповідях інформації про те, що товар (лінія з розпилювання деревини автоматизована, яка була у використанні, цивільного призначення), а не його комплектні частини, не походять з країн Європейського Союзу.

За встановлених обставин того, що позивач ввозив єдиний товар у розібраному вигляді з визначенням його митної вартості, а не комплектних складових частин, застосована судами попередніх інстанцій концепція, за якої підтвердження уповноваженими органами країни походження лише частини складових поставленого товару унеможливлює нарахування податку на додану вартість і мита на такі складові частини, не є обґрунтованою, оскільки позивач ввозив і визначав митну вартість не за конкретну складову частину, а за товар у цілому.

На переконання Верховного Суду, при визначенні коду товару за УКТ ЗЕД з урахуванням положень Угоди про асоціацію багатокомпонентні товари, вироблені з різних компонентів, мають класифікуватися за тим матеріалом чи компонентом, який визначає основні властивості цих товарів; відповідно до пункту 1701 Плану заходів з виконання Угоди про асоціацію ДП «НДІ ННП “МАСМА”» є відповідальним органом за моніторинг якості палива на ринку України (постанови у справах № 260/202/19, № 1340/5824/18).

Зокрема, 7 серпня 2019 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу товариства з обмеженою відповідальністю «Мета-Логістик» на рішення Львівського окружного адміністративного суду від 18 лютого 2019 року та постанову Восьмого апеляційного адміністративного суду від 23 травня 2019 року у справі № 1340/5824/18 за адміністративним позовом до Львівської митниці Державної фіскальної служби про визнання протиправним і скасування рішення про визначення коду товару, зобов’язання повернути позивачу надмірно сплачені митні платежі у вигляді державного мита на загальну суму 61 045,73 грн і податку на додану вартість на загальну суму 12 209,14 грн, які були сплачені згідно з тимчасовою митною декларацією від 3 жовтня 2018 року.

Правовий висновок за результатами розгляду справи полягає в тому, що класифікацію товарів за УКТ ЗЕД здійснює декларант, а орган доходів і зборів здійснює контроль за такою класифікацією та може самостійно визначити код задекларованого товару лише в тому разі, коли виявить порушення правил класифікації з боку декларанта.

Стаття 28 частини першої глави 1 розділу IV «Торгівля і питання, пов’язані з торгівлею» Угоди про Асоціацію визначає, що класифікація товарів у торгівлі між сторонами має бути такою, як викладено у відповідній товарній номенклатурі кожної Сторони, розробленої відповідно до Гармонізованої системи Міжнародної конвенції про Гармонізовану систему опису та кодування товарів 1983 року та подальших змін до неї.

Установлено спеціальне правило домінуючого за масою компоненту, відповідно до якого товар має класифікуватися на підставі превалюючого компоненту (за компонентом, що превалює у його складі).

З цього правила передбачені винятки. Одним із них є те, що отримало своє закріплення в четвертому реченні Примітки 2, що до готових продуктів, які містять печінку, вказівки, викладені в другому реченні цієї примітки, під час визначення товарних підпозицій товарних позицій 1601 і 1602 не застосовуються.

Таким чином, щодо товарів, які мають у своєму складі печінку, не застосовується спеціальне правило домінуючого за масою компоненту.

Факт наявності свинячої печінки у складі товарів, що заявлені до митного оформлення позивачем, підтверджується наявними в матеріалах справи технологічними специфікаціями заводу виробника вказаних виробів та сторонами не заперечується.

Отже, в аспекті товарів, які містять у своєму складі печінку, не може бути застосовано спеціальне правило. Тому виключення спеціального правила обумовлює необхідність звернення до загальних правил класифікації товарів, які отримують свою безпосередню фіксацію в межах основних правил.

Багатокомпонентні товари, які вироблені з різних компонентів, мають класифікуватися за тим матеріалом чи компонентом, який визначає основні властивості цих товарів.

Для класифікації товарів, які містять у своєму складі печінку, мають застосовуватися загальні правила (Основні правила інтерпретації УКТ ЗЕД). Це обумовлено тим, що виключення, закріплене в четвертому реченні Примітки 2 Групи 16, не дозволяє застосувати спеціальне правило (правило, яке закріплене в другому реченні Примітки 2 Групи 16) щодо товарів, які містять у своєму складі печінку (у цій справі «Курячий паштет» на 8 % складається зі свинячої печінки, а «Свинячий паштет “Мазовецький”» – на 10 %).

Водночас при вирішенні питання щодо законності рішення митниці про зміну коду класифікації товару суди залишили поза увагою встановлення обставин щодо того, чи була свиняча печінка саме тим компонентом, який визначив основні властивості імпортованого товару. Суди також не врахували, що положення Митного тарифу України не виключають класифікацію багатокомпонентних готових продуктів, які містять у своєму складі печінку, у товарній підкатегорії 16 02 49 30 00, оскільки в назві останньої є посилання на продукти, які складаються, зокрема, з м’ясних субпродуктів, чим є також і печінка. Для правильного вирішення спору суди мали б установити серед усіх компонентів, що входять до складу імпортованого товару, його основні властивості, чи справді саме печінка визначає такі основні властивості, надаючи товару особливість, чи могли такі основні властивості товару бути визначені іншими компонентами з-поміж м’ясних субпродуктів.

Верховний Суд застосовував положення Угоди про асоціацію стосовно спеціальних заходів щодо демпінгового та іншого імпорту (постанови у справах № 200/2313/19-а, № 400/2924/18, № 640/13072/16-а).

Так, 16 жовтня 2018 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу Харківської митниці Державної фіскальної служби на постанову Київського районного суду міста Харкова від 17 січня 2017 року та ухвалу Харківського апеляційного адміністративного суду від 18 квітня 2017 року у справі № 640/13072/16-а за адміністративним позовом про визнання протиправною та скасування постанови у справі про порушення митних правил від 18 серпня 2016 року.

Як зазначив суд касаційної інстанції, пункт 1 статті 29 Угоди про асоціацію передбачає поступове скасування ввізного мита на товари, які походять з Європейського Союзу та ввозяться в Україну.

Факт подання позивачем до митного органу недостовірних документів, недостовірної інформації або приховування будь-якої інформації, необхідної для класифікації товару, спростовується матеріалами справи.

Установлені митним органом технічні причини, що не дозолили прийняти сертифікат про перевезення форми EUR.1 від 12 лютого 2016 року для застосування преференційного режиму на товар, не залежали від позивача та не могли бути перевірені або усунуті останнім до моменту подачі митної декларації.

Таким чином, висновок митного органу про недійсність з технічних причин сертифікату про перевезення форми EUR.1 для застосування преференційного режиму на товар, який ґрунтується на відсутності за встановленою формою необхідних для здійснення митного контролю правдивих відомостей стосовно країни походження товару, є помилковим.

1 серпня 2019 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу Миколаївської митниці Державної фіскальної служби на рішення Миколаївського окружного адміністративного суду від 5 лютого 2019 року та постанову П’ятого апеляційного адміністративного суду від 23 квітня 2019 року у справі № 400/2924/18 за адміністративним позовом приватного акціонерного товариства «Юженергобуд» про визнання протиправними та скасування відмови у відновленні режиму вільної торгівлі та картки відмови в прийнятті митної декларації, митному оформленні чи митному пропуску товарів і транспортних засобів через митний кордон України, а також зобов’язання застосувати (відновити) режим найбільшого сприяння в межах угоди про вільну торгівлю України – ЄС до товарів, які були оформлені в режимі імпорту.

Верховний Суд зазначив, що порядок заповнення та необхідні реквізити сертифіката з перевезення товару форми EUR.1 передбачені Додатком III до Протоколу 1.

Стаття 33 Протоколу 1 передбачає порядок перевірки підтверджень походження товару, коли митні органи країни імпорту мають обґрунтовані сумніви в достовірності таких документів, статусі походження відповідних товарів або виконанні інших вимог цього Протоколу.

З метою реалізації положень пункту 1 цієї статті митні органи країни імпорту мають повернути сертифікат з перевезення товару EUR.1 та інвойс, якщо він був поданий, декларацію інвойс або копії цих документів митним органам країни експорту, указавши, якщо це доречно, причини запиту. Будь-які отримані документи та інформація, що вказують на недостовірність інформації, наведеної в підтвердженні походження, мають бути передані на підтримку запита про перевірку.

Аналогічний порядок підтвердження походження товару передбачений главою 7 Розділу II Митного кодексу України.

Колегія суддів Верховного Суду вказала, що суди попередніх інстанцій дійшли правильного висновку, що наявність у митного органу сумнівів щодо країни походження товару не є підставою для відмови в його митному оформленні, а є лише підставою для перевірки відповідних відомостей у встановленому законом порядку, але не надали оцінки іншим доводам митниці щодо невідповідності наданих сертифікатів з перевезення (походження) товару форми EUR.1 вимогам Протоколу 1, що послугувало підставою для відмови в застосуванні (відновленні) преференційного режиму до імпортованих товарів.

Отже, при зазначенні в оскаржуваних рішеннях, що причиною відмови в застосуванні режиму вільної торгівлі до задекларованих позивачем товарів став недостатньо повний, на думку відповідача, опис придбаного товару, який би дозволив провести його однозначну ідентифікацію для цілей митного оформлення, суди попередніх інстанцій не надали оцінки відповідним доводам відповідача та не навели мотиви їх відхилення; не дослідили відомості щодо імпортованих товарів, які містяться, зокрема, у митних деклараціях країни експорту та митній декларації від 27 березня 2018 року, які відсутні в матеріалах справи. Натомість суд апеляційної інстанції послався на непідтверджені належними та допустимими доказами доводи позивача про відповідність інформації сертифіката походження товару відомостям, заявленим декларантом в митній декларації.

Таким чином, висновок, якого дійшли суди попередніх інстанцій, що згідно з сертифікатами походження товарів країною походження зазначених товарів є Чеська Республіка та товари користуються режимом вільної торгівлі на митній території України, є передчасним.

Суди попередніх інстанцій під час прийняття рішення про скасування картки відмови в прийнятті митної декларації від 27 березня 2018 року, митному оформленні чи митному пропуску товарів і транспортних засобів через митний кордон України від 29 березня 2018 року не надали оцінки тому, що ця картка відмови була прийнята не тільки у зв’язку з невизначенням країни походження товару, а також у зв’язку з невірно визначеним кодом товару № 2 за вказаною митною декларацією та прийняттям відповідачем відповідного рішення про визначення коду товару від 27 березня 2018 року (відсутнього в матеріалах справи).

Ураховуючи те, що картка відмови є похідною від указаного рішення про визначення коду товару, при вирішенні позовної вимоги про визнання протиправною та скасування такої картки відмови суди мали б надати оцінку підставам прийняття рішення про визначення коду товару, чи пов’язані вони з підставами відмови в застосуванні режиму вільної торгівлі, а також з’ясувати, чи вірно позивач обрав спосіб захисту своїх прав, ураховуючи, що позовна вимога про скасування вказаного рішення відповідача, яке є первинним до картки відмови, не заявлялася.

23 жовтня 2019 року Верховний Суд у складі колегії суддів Касаційного адміністративного суду розглянув касаційну скаргу Донецької митниці Державної фіскальної служби на рішення Донецького окружного адміністративного суду від 17 квітня 2019 року та постанову Першого апеляційного адміністративного суду від 12 червня 2019 року у справі № 200/2313/19-а за адміністративним позовом приватного акціонерного товариства «Грета» про визнання протиправною та скасування картки відмови в прийнятті митної декларації.

Суд касаційної інстанції вказав, що з метою підтвердження преференційного походження товару експортер продукції може скласти декларацію інвойс, що полягає в здійсненні на комерційному документі (зокрема, інвойсі) запису (друкуванням або від руки з дотриманням вимог статті 22 Протоколу 1) тексту декларації, наведеного в Додатку IV до Протоколу 1. Таким чином, така декларація є невіддільною частиною відповідного комерційного документа.

У Додатку IV Протоколу 1 до Угоди про асоціацію наведений текст декларації інвойс різними мовами, зокрема, англійська версія, та зазначено про необхідність проставляння відміток «місце і дата», а також «підпис експортера, додатково прізвище та ім’я особи, яка підписала декларацію, має бути зазначено розбірливо». Водночас Додаток IV також передбачає, що ці свідчення можуть не зазначатися, якщо інформація міститься безпосередньо в документі. У разі, коли не вимагається підпис експортера, звільнення від підпису також передбачає звільнення від зазначення прізвища та ім’я особи, що підписує.

Відповідно до статті 30 Протоколу 1 до Угоди про асоціацію виявлення незначних розбіжностей між відомостями, наведеними в підтвердженні походження та документах, поданих до митної служби для виконання формальностей, пов’язаних з імпортуванням товарів, не спричиняє ipso facto нікчемності такого підтвердження походження, якщо встановлено в належний спосіб, що цей документ відповідає представленим товарам.

Очевидні формальні помилки в підтвердженні походження, такі як помилки друку, не є причиною для відхилення такого документа, якщо ці помилки не спричиняють сумнівів щодо правильності відомостей, наведених у документі.

З метою підтвердження країни походження товару позивач додатково подав до Донецької митниці документ «Preferential proof at Original For Invoice № PV175709 dd 12.12.2018» (Преференційне походження товару до рахунку), заповнене експортером, у якому було підтверджене походження товару з країни Європейського Союзу, а саме: з Іспанії.

Колегія суддів сприйняла зазначений документ як невіддільну частину попередньо поданої декларації інвойс, у якому безпосередньо міститься посилання на рахунок від 12 грудня 2018 року, а тому підлягають застосуванню застереження, визначені в Додатку IV Протоколу 1 до Угоди про асоціацію щодо можливості не зазначати свідчення в разі, якщо така інформація міститься безпосередньо в документі.

Посилання скаржника на те, що зазначення дати складення декларації інвойс є необхідним для обчислення строку дійсності такого документа, установленого пунктом 1 статті 24 Протоколу 1 до Угоди про асоціацію (чотири місяці з дати видачі в країні експорту), Верховний суд визнав такими, що ґрунтуються на формальних підставах, оскільки відповідно до пункту 6 статті 22 вказаного Протоколу декларація інвойс може бути складена експортером тоді, коли товари, яких вона стосується, експортуються, або після експортування за умови подання цієї декларації в країні імпорту не пізніше ніж протягом двох років після імпортування товарів, яких вона стосується. Матеріали справи свідчать про те, що спірна декларація інвойс була складена разом з іншими товаросупровідними документами (12 грудня 2018 року). Указані документи були подані до митного оформлення в січні 2019 року, а тому відсутні підстави вважати, що строк дії вказаної декларації інвойсу сплинув.

У цілому судова палата з розгляду справ щодо податків, зборів та інших обов’язкових платежів напрацювала таку кількість рішень, якої не знає світ. Станом на жовтень 2020 року за час роботи палатою до ЄДРСР було внесено 77 961 судове рішення.

Завдяки спільним зусиллям усіх учасників судових процесів – якісній підготовці сторін у справі, якісному відправленню правосуддя суддями, а також завдяки допомозі українських вчених у галузі права світ зможе упевнитися, що Україна готова до інтеграції з Європейським Союзом.

Підписуйтесь на наш Telegram-канал, щоб бути в курсі найважливіших подій.